リノベのお金、整理してみませんか?

リノベーションには住宅ローン減税を使えるの?

# リノベーション # 中古マンション # 住宅ローン # 住宅ローン控除 # 住宅ローン減税 # 工事費用 # 既存住宅 # 旧耐震

「住宅ローン控除」や「住宅ローン減税」という言葉、なんとなく聞いたことありませんか?

新築物件の購入時だけではなく、中古マンションの購入+リノベーションの場合にも条件を満たすことができれば利用できるお得な制度なので、ぜひ利用をご検討いただきたい仕組みです。ここでは、「No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」及び「No.1211-4 増改築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」「住宅をリフォームした場合に使える減税制度について(国土交通省)」を参考に記事を作成しています。

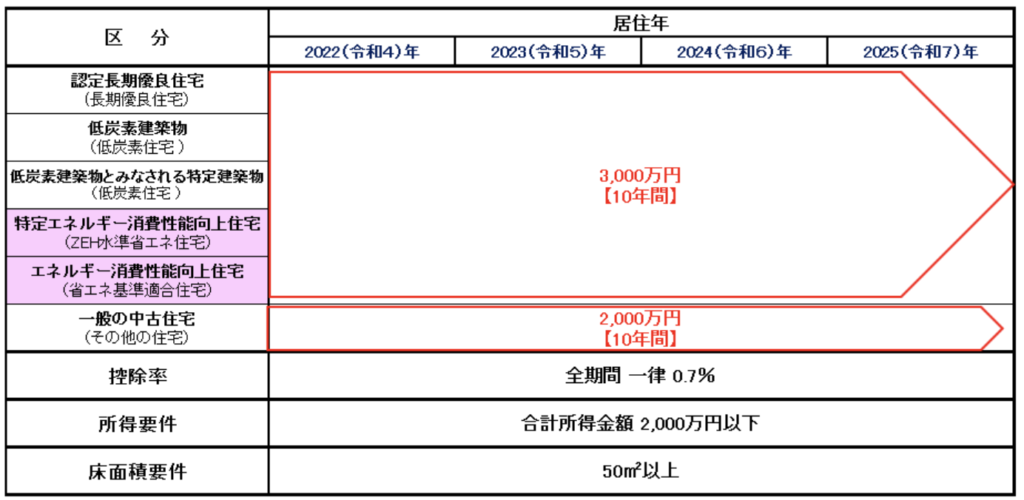

具体的に受けられる控除額の目安

新築住宅に関する制約が厳しくなっていますが、EcoDecoのお客様のほとんどは、「一般の中古住宅(その他の中古住宅)」に該当しますので、こちらにフォーカスしてご紹介しますね。「旧耐震でリノベーション費用は現金拠出」という、これまで制度の対象外だった場合でも、条件によっては対象になるという制度も出てきましたので、最後にご紹介します。最新の税制改正に基づき、対象となる条件や借入限度額、控除期間などを分かりやすくまとめています。ご自身の状況に合わせて情報を探し、住宅購入計画にお役立てください。

住宅ローン減税の基本

住宅ローン減税(住宅借入金等特別控除)は、住宅ローンを利用してマイホームを取得したり増改築したりした場合に、所得税(一部住民税)が控除される制度です。まずは、特定の住宅タイプに進む前に、制度の基本的な共通ルールについて理解を深めましょう。

・控除率

年末の住宅ローン残高の 0.7% が所得税から控除されます。

・所得要件

控除を受ける年の合計所得金額が 2,000万円以下 であること。

・床面積要件

原則 50㎡以上。ただし、合計所得1,000万円以下の場合、2025年末までの建築確認であれば新築住宅は40㎡以上50㎡未満でも可(なので既存住宅をリノベする場合は要件緩和対象外です)。

・控除期間

住宅の種類や性能により、最大10年または13年。

・その他

返済期間10年以上のローンであること、居住要件を満たすことなど、細かな条件があります。

ポイントこの制度は頻繁に改正されます。常に最新情報を確認し、不明な点は専門家(税理士や不動産会社など)に相談することが重要です。

ポイント令和7年中に居住し始めることが要件になっています。

出典:No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

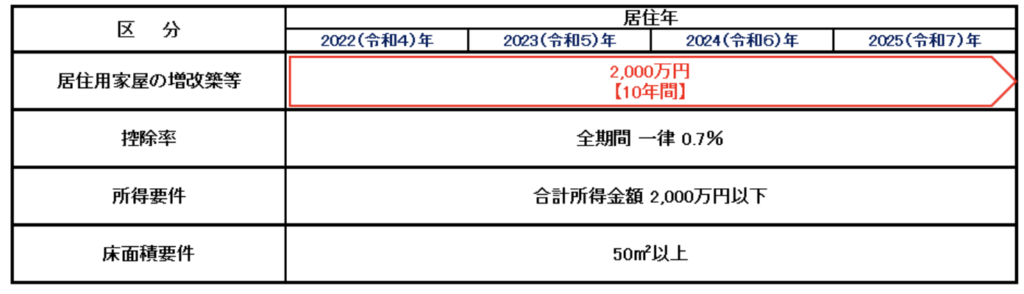

リノベーション費用分の住宅ローン減税の考え方

現在の制度では、中古マンションの購入での住宅ローン控除とリノベーションなど増改築にかかる費用の住宅ローン控除を合わせて年額最大14万円の控除が受けられることになっています。なので、実際のところは中古マンション購入分が控除対象になった場合、多くの方はリノベーション費用分まで控除がまわってきません。以前の制度と大きく変わった部分ですね。

出典:No.1211-4 増改築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

中古を買って、リノベーションした場合のシミュレーションをしてみましょう

例えば、2025年(令和7年)に不動産の売買契約(個人間売買)、リノベーションをして年内に入居の場合…

<条件A>新耐震基準の中古マンションが5000万円、リノベーション1500万円の場合

物件のみで年間14万円の控除が受けられますので、下記の通りとなります。

| 物件 | 【1~10年目】 | 年末残高等×0.7%(年間14万円)=10年間で最大140万円 |

もうひとつ、物件が旧耐震で耐震基準適合証明を発行できない場合…

<条件B>中古マンションが5000万円、リノベーション1500万円の場合

物件は控除が受けられず、リノベーション分のみ控除が受けられますので、下記の通りとなります。

| リノベーション | 【1~10年目】 | 年末残高等×0.7%(年間10.5万円) =最大105万円 |

また、この控除は住宅ローン1人当たりについての上限額ですので、ご夫婦でペアローンを組んだ場合、それぞれで計算します。<条件A>で5割づつでローンを組んだ場合はこのようになります。

<条件Aのペアローン>新耐震基準の中古マンションが5000万円、リノベーション1500万円の場合に夫婦が5割づつでローンを組んだ場合。

物件のみで一人当たり年間14万円の控除が受けられますので、下記の通りとなります。

| 物件 | 【1~10年目】 | 年末残高等×0.7%(年間14万円)×2人=夫婦あわせて10年間で最大280万円 |

実際には、毎月ローン返済をしていく訳ですから、控除対象の「年末ローン残高」に応じて段階的に減っていきます。

EcoDecoのお客様の場合にはあまり該当する方がいらっしゃらない消費税のかかる物件購入の場合(いわゆる買取再販物件)、対象となる期間や金額が変わってきますので、気になる方は国税庁のHPをご覧ください。

中古マンションの購入+リノベーションでローン控除を利用する際の制約

利用者側の制約と物件側の制約の大きく分けて2種類の制約があるので一覧表にしてみました。その内容とそれぞれの制約が、中古物件の購入とリノベーション費用のローン控除を受ける際にどうなっているのかも並べて比較しています。検討するときの考え方をシンプルにすると利用者側の制約は事前にご確認頂き、物件探しの際に念頭に置くべきなのは、主に物件側の制約である

- ・新耐震基準の建物かどうか?

- ・旧耐震基準であれば適切な耐震補強を行なっているか?

- ・床面積が登記簿で50㎡以上あるか?

| 概要 | 原文 | 中古物件購入のローン控除 | リノベーション費用のローン控除 |

| 取得の日から6ヶ月以内に入居して、継続して住んでいるかどうか | “取得の日から6か月以内に居住の用に供し、適用を受ける各年の12月31日まで引き続いて住んでいること。 “ | 満たす必要あり | ー |

| 住宅の増改築等の日から6か月以内に入居して、継続して住んでいるかどうか | “住宅の増改築等の日から6か月以内に居住の用に供し、この特別控除を受ける年分の12月31日まで引き続き居住の用に供していること。 “ | ー | 満たす必要あり |

| 所得が2000万円以内か | “この特別控除の適用を受ける年分の合計所得金額が、2千万円以下であること。 “ | 共通 | |

| ローンの返済期間は10年以上か | “10年以上にわたり分割して返済する方法になっている中古住宅の取得のための一定の借入金又は債務があること。 “ | 共通 | |

| 長期譲渡所得の課税の特例を近年利用していないか | “居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと。” | 共通 | |

| 概要 | 原文 | 中古物件購入のローン控除 | リノベーション費用のローン控除 |

| 面積・用途の制約 | “取得した住宅の床面積が50平方メートル以上であり、床面積の2分の1以上の部分が専ら自己の居住の用に供するものであること。 “ | 共通 | |

| 耐震基準の制約 | “建築後使用されたことのある家屋で次のいずれかに該当すること。 (1) 昭和57年1月1日以後に建築されたものであること。 (2) (1)以外の場合は、次のいずれかに該当すること。 イ 取得の日前2年以内に、地震に対する安全上必要な構造方法に関する技術的基準に適合するものであると証明されたもの(耐震住宅)であること ロ 上記(1)および(2)イに該当しない一定の住宅(要耐震改修住宅)のうち、その取得の日までに耐震改修を行うことについて申請をし、かつ、居住の用に供した日までにその耐震改修(租税特別措置法41条の19の2(既存住宅の耐震改修をした場合の所得税額の特別控除)第1項または41条の19の3(既存住宅に係る特定の改修工事をした場合の所得税額の特別控除)第6項もしくは第8項の適用を受けるものを除きます。)により家屋が耐震基準に適合することにつき証明がされたものであること。” |

満たす必要あり | 規定なし |

| 通常の売買による入手かどうか | “贈与による住宅の取得でないこと。” | 満たす必要あり | 規定なし |

<情報の参照元>

【リノベ費用が現金拠出の方向け】子育て対応改修工事をした場合(住宅特定改修特別税額控除)

旧耐震でリノベーション費用を現金で支払う私は何も対象じゃないのね…と思った方、諦めないでください。あまり知られていないのですが、対象の方が「子育て対応改修工事」を行った特定の個人が受けられる所得税額からの控除(住宅特定改修特別税額控除)の制度があります。簡単にまとめますと…

| 対象者(特例対象個人) | 年齢40歳未満で配偶者がいる人

年齢40歳以上で年齢40歳未満の配偶者がいる人 年齢19歳未満の扶養親族がいる人 |

| 対象となる工事 | 自身が所有する居住用家屋に対する「子育て対応改修工事」に該当する工事 |

| 適用時期 | 令和6年4月1日から令和7年12月31日までの間に、改修工事を行った家屋に居住を開始した場合に適用されます |

| 控除内容 | 一定の要件を満たすことで、最大250万円の10%までを控除をその年分の所得税額から控除できます |

その他、住宅ローン減税と同じように面積が50平米以上などの制約はありますが、大きく異なるのは「住宅ローンを組んでいなくても対象になる」という点。最大で25万円までの減税ではありますが、旧耐震の物件を購入して、リノベーション費用を現金で拠出した場合は減税がなかったので、対象になる方はぜひ利用したい制度です。詳細は、国税庁のページをご覧ください。

<情報の参照元>

国税庁webサイト No.1228 子育て対応改修工事をした場合(住宅特定改修特別税額控除)

※本ページの情報は記事執筆時点のものであることをあらかじめご承知おきください。

関連する読みもの

新着読みもの

リノベーション相談室

不動産探しから施工まで、リノベーションに関するあらゆるご相談に、幅広くお答えします。リノベーションコーディネーターが無料個別相談会を行っていますので、お気軽にご予約下さい。まずは、じっくりとお話ししてみませんか。

ご予約はこちらから